3D打印機市場將迎來新的增長期 9股主力萬千寵愛(6)

機器人:訂單規模化集成化,業績釋放有所滯后

機器人 300024

研究機構:招商證券 分析師:劉榮 撰寫日期:2013-08-01

事件:

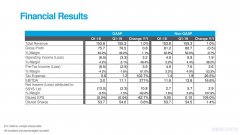

公司發布2013年半年報:上半年實現銷售收入5.7億元,同比增長11.2%,歸屬母公司凈利潤約9744萬元,同比增長15.7%,每股收益0.33元,歸屬母公司扣非后凈利潤9655萬元,同比增長39.6%。

評論:

1、訂單規模化及產能瓶頸導致公司收入增長較低

公司收入增長較低原因有兩點:1、公司訂單呈現規模化、集成化,單個訂單規模越來越大,導致執行周期拉長,收入確認相應延遲。上半年末公司已完工尚未結算款達到4.3億,同比大幅增長81%;2、產能瓶頸,公司募投項目2012年全部達產后,產能利用已達上限(且有部分產能被軍品占用),目前公司正在投資建設沈陽智慧園一期(七月已投產)和杭州光電園一期。隨著沈陽智慧園項目的投產,我們看好公司三季度業績增長。

2、部分軍品收入確認,毛利率提升明顯

上半年公司綜合毛利率為29.1%,較上年同期提高4.1個百分點。公司產品價格采用成本加成,長期來看毛利率水平相對穩定。短期來看,公司2012年未完全確認軍品訂單收入,因此在成本上暫按30%左右毛利率計入,隨著高毛利率軍品業務收入的完全確定以及生產規模的提升和采購成本的降低,公司毛利率水平穩中有升。

3、客戶結構變化導致預收賬款持續下降

上半年末公司預收賬款余額為7152萬元,較一季度末下降1300萬元,預收賬款下降主要是由于客戶結構的變化,公司目前客戶中軍方、國家電網和跨國公司等企業比較多,這些企業都是沒有預付款的。

4、存貨中已完工未結算明顯增加

2013年上半年末公司存貨余額為7億元,較年初4.9億元大幅增加43%,其中上半年末公司已完工尚未結算款達到4.3億,同比大幅增長81%,主要是由于公司訂單規模增大后部分訂單執行周期拉長,以及軍品收入確認特性導致。另外由于執行合同增加導致在產品增加。

5、公司未來大訂單主要來自于軍品、軌道交通、汽車等領域

公司上半年新簽合同12億元,同比增55%,我們預計下半年新簽訂單將超過上半年,大訂單主要來自于軍工、軌道交通及汽車等領域。軍品領域:公司目前還在接受客戶委托進行多種型號特種機器人的專項研制,此外除了現有二炮客戶,公司和其他軍方的特種機器人應用商談也在進行中。

軌道交通領域:公司目前擁有計算機系統集成一級資質,可總承包國內地鐵綜合監控系統、國鐵大項目、政府信息化、智能交通系統集成等重大項目,預計將在下半年沈陽地鐵四號、九號、十號線的招標中獲得訂單。汽車領域:汽車及汽車零部件行業是公司下游應用的傳統領域,目前該行業需求產品正在從單臺設備向成套設備、從單條生產線向多條生產線、從單個項目向數字化工廠轉變,公司在該領域正在做一些示范項目工程,未來將向行業解決方案轉變。

6、投資建議

維持“審慎推薦-A”投資評級:預計公司2013-2015年每股收益為1.00、1.32、1.74元,對應PE分別為47、35、27倍。隨著七月沈陽智慧園一期項目的投產,我們看好公司三季度業績增長,雖然目前估值較高,但公司訂單儲備充沛未來業績增長確定,建議長期配置。維持公司審慎推薦投資評級。

7、風險提示

軍品收入確認低于預期、杭州項目投產低于預期、創業板調整風險。

(責任編輯:admin)

3D打印概念炒了這么多年,

3D打印概念炒了這么多年, 營收1.553億美元卻沒有CEO

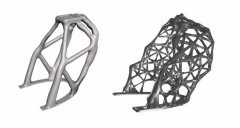

營收1.553億美元卻沒有CEO 兩種設計、不同的性能,通

兩種設計、不同的性能,通 大股東追加近1億投資,新C

大股東追加近1億投資,新C 3D打印掀起一場投資“熱風

3D打印掀起一場投資“熱風 3D Hubs籌集1800萬美元的C

3D Hubs籌集1800萬美元的C